Market maker broker: cosa sono e come funzionano?

Market Maker brokers o Ecn? Fino a qualche tempo fa, se si rientrava nella categoria dei piccoli o medi investitori (nel mercato delle azioni, nel forex. ecc) non ci si doveva porre la questione della scelta sul tipo di broker al quale affidarsi per fare trading. Oggi invece, con l’apertura di alcune piattaforme di Ecn anche a risparmiatori con minori portafogli e budget, la questione è diventata attuale.

Vediamo per questo quali sono le principali caratteristiche dei broker detti Market Maker che sono e rimangono i più numerosi e popolari. Proviamo a capirne il perché.

Caratteristiche dei MM Broker

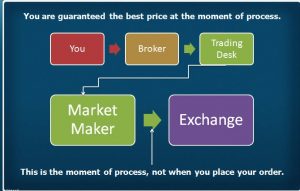

Come si può ben comprendere dal nome Market Maker, il cui significato è di “costruttori di mercato”, questi broker incidono in modo diretto sul prezzo degli assets che trattano ed allo stesso tempo assicurano la ‘fluidità’ del mercato. Attraverso gli MM è infatti assicurato che ci sia sempre un acquirente ed un venditore per un determinato asset.

Quindi da una parte abbiamo la certezza dell’esecuzione degli ordini, mentre dall’altra ci troviamo davanti a prezzi che non sono in linea con quelli dello scambio diretto tra il lato dell’offerta e della domanda degli strumenti finanziari.

Questa condizione, con l’uso dei prezzi interbancari, è garantita invece dagli ECN che non sono dealer che “fanno” il prezzo. Ovviamente la natura di Market Maker broker presenta alcuni vantaggi ed alcuni svantaggi. Analizziamoli nel particolare.

Svantaggi

Il principale svantaggio è dovuto proprio allo scollamento tra il prezzo di mercato e quello imposto dai Market Maker (il cosiddetto requote). Di conseguenza gli spread applicati tendono ad essere più elevati di quelli applicati dagli Ecn. Infine c’è l’aspetto della velocità di esecuzione degli ordini che non riesce ad essere elevata il che può limitare alcuni tipi di trading come ad esempio lo scalping (spesso non ammesso proprio dai MM).

Vantaggi

Il vantaggio più visibile è invece quello della garanzia di esecuzione degli ordini. I Market Maker devono garantire sempre ampia liquidità perché gli ordini vengano eseguiti. Inoltre, guadagnando sugli spread, generalmente non applicano commissioni variabili. Altro aspetto che li rende molto diffusi è quello di bassi depositi iniziali e possibilità di fare trading anche su microlotti, con investimenti complessivi minori rispetto a quelli degli Ecn. Tra gli altri aspetti positivi troviamo:

- presenza di stop loss garantiti;

- piattaforme intuitive e più facili da usare;

- protezione dalle “perdite” come saldo negativo con chiusura automatica delle posizioni non coperte dai soldi sul conto.

Come possono ‘fare’ il mercato?

Il sistema ampiamente usato è quello di ritardare le esecuzioni degli ordini. Non bisogna infatti dimenticare che l’obiettivo di un MM è quello di riuscire a vendere al prezzo maggiore e comprare a quello minore possibile. In generale un broker di questo tipo non andrà a comprare ‘immediatamente’ un titolo a meno che la condizione di mercato di quel momento non sia particolarmente favorevole.

Nonostante l’obbligo di garantire l’esecuzione dell’ordine il MM ha la possibilità di valutare se e quando gli conviene porsi come controparte. Per capire questa logica può essere utile guardare a un mercato come quello ‘tradizionale’ Usa che è costituito e basato su un sistema prevalentemente ‘Market Maker’.

In particolare prendiamo il caso di un ordine di vendita di 1000 azioni Google che Tizio dà al nostro broker MM al prezzo di 57,47 euro. Il nostro broker anziché eseguire subito l’ordine aspetterà di trovare un’offerta interessante ad esempio a 57,51 euro e avendo un’offerta di acquisto da parte di Caio a 57,60 euro provvederà a eseguire subito l’ordine. In questo modo ha regolato l’esecuzione di velocità dell’ordine per ottenere un aggiustamento dei prezzi che gli risultasse più vantaggioso.

Non solo, negli USA, lo stesso broker ha la “facoltà” di acquistare i titoli venduti dai suoi utenti o di venderli per soddisfare la loro domanda. Rifacendoci all’esempio precedente il broker MM per aumentare il suo margine di vantaggio potrebbe anche decidere di acquistare per proprio conto i titoli venduti da Tizio per poi girarli al prezzo di mercato a Caio, aggiungendo allo spread anche il margine di guadagno diretto sulla compravendita delle azioni stesse.

A chi sono più adatti?

I broker MM possono rappresentare una soluzione per i trader principianti perchè hanno la possibilità di poter contare su conti demo, piattaforme di facile utilizzo e programmi o strumenti di formazione che possano coadiuvare le prime fasi di avvio al trading.

Tipologie di broker

- Tipi di broker

- Ecn Broker

- Market Maker Broker